ویژگی بانکهای آینده؛ فقط شعب هوشمند به حیات خود ادامه خواهند داد

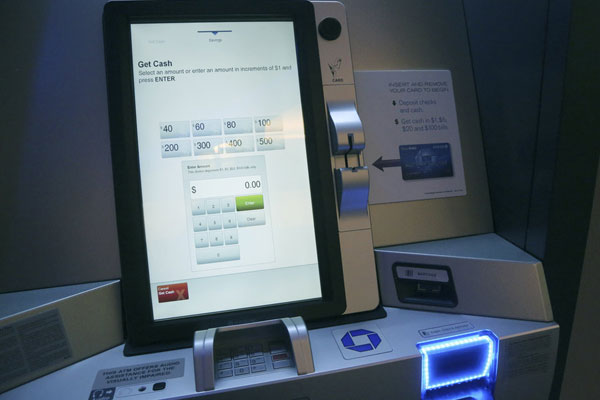

موبنا – برخی بانکها حتی در حال تغییر نحوه گنجاندن خدمات بانکی در فناوریهای روز هستند. بانکهای بینالمللی نظیر بی.ان.پی پاریباس(پاریس)، بارکلیز کپیتال(لندن) و سیتیبانک(نیویورک) در حال آزمایش شعبی هستند که محوطههای لوکس و طراحیهای مدرن دارند و بیشتر شبیه یک فروشگاه عرضهکننده فناوریهای نوین هستند که کمتر شبیه به شعب سنتی بانکها هستند و در آنها دستگاههای خودپرداز هوشمند، بانکداری تعاملی را حتی بدون دسترسی به کارت ارائه میکنند.

میزهای هوشمند و روباتهای استقبال کننده

بانک برادسکو که یکی از بزرگترین بانکهای برزیل است. در شعبه سائوپائولوی توسط روبات به استقبال مشتریان میرود و آنان را به داخل شعبه راهنمایی میکند. داخل شعبه نیز همگی میزها هوشمند هستند و مشتری بهصورت تعاملی میتواند عملیات بانکی خود را انجام دهند. همچنین دیوارها به نمایشگرهای لمسی مجهز هستند و بخشهایی از خدمات بانکی عملاً از طریق این دیوارها قابل انجام است، برای استفاده از دستگاه خودپرداز نیز رمز عبور به شکل بیومترک از مشتری گرفته میشود؛ یعنی حسگر اثرانگشت به مشتری اجازه میدهد وارد سیستم شده و عملیات مالی خود را انجام دهد. مایک باکستر، رئیس موسسه خدمات مالی باین میگوید: «برخی بانکها در حال تبدیلشدن به شرکتهای فناوری هستند که فناوریهای جدید را بهسرعت در اختیار مشتریهای خود قرار میدهند. این بانکها در آینده نسبت به دیگر بانکها که از فناوری در ارائه خدمات استفاده نمیکنند، جلوتر خواهند بود. مسلماً استفاده از فناوریهای جدید نیز ضعفهای خاص خود را دارد. برای مثال، هنگام ارائه خدمات بانکی تعاملی توسط دیوار هوشمند شعبه سائوپائولوی بانک برادسکو، حریم خصوصی مشتری رعایت نمیشود و روبات استقبالکننده نیز خیلی زود جذابیت خود را از دست میدهند، زیرا کارهای زیادی نمیتوانند انجام دهند. اما واقعیت این است که بانکها بر سر جذب مشتریهای بیشتر و پایبند نگهداشتن مشتریهای کنونی بهشدت در حال رقابت هستند و مایلاند همزمان با کاهش هزینههای خود به این هدف دست پیدا کنند.

شعب هوشمند

گروه گرین هالگ، رئیس بخش خلاقیت در شرکت طراحی بینالمللی FITCH میگوید: «طی سالهای آینده بانکها به مراکز محلی ارائهکننده خدمات مالی تبدیل میشوند. منظور این است که مردم به محلهای جدید یعنی جایی که غیر از انجام کارهای مالی خود تجربههای دیگری هم در آنها داشته باشند، احتیاج دارند. اصلاً چرا شعبه بانک نباید بیشتر شبیه گالریهای هنری یا فضاهای رسانهای باشد؟ باید پذیرفت که ساختارهای قدیمی برای بانکها دیگر جذاب نیستند و طراحیهای پیشین بهتدریج از میان میرود، زیرا مردم میخواهند با بانکی کار کننده تجربههای جدید برای آنها ایجاد کند» در آینده فقط شعب هوشمند که به ابزارها، تجهیزات و طراحی جدید مجهز هستند به حیات خود ادامه خواهند داد و دیگر شعب بهتدریج محو خواهند شد. این بدان معناست که تا سال 2020 بیش از نیمی از شعبههای سنتی در آمریکا از میان خواهند رفت. یکی از مهمترین جنبهها در تحولات شعب هوشمند، ایجاد فضایی متفاوت و صمیمی است که محلی برای ارائه خدمات بانکی در کنار تجربهای متفاوت است. در حقیقت نمیتوان همهچیز را خودکار کرد و بانکها نیز قصد ندارند ارتباط مستقیم خود با مشتریها را بهطور کامل حذف کنند. در این مسیر ممکن است با ایجاد یک کافه در گوشهای از شعبه فضایی برای آغاز گفتوگوها درباره نیازهای بانکی مشتری یا توضیح خدمات و درگاههای جدیدی که بانک از آن طریق خدماتش را ارائه میکند، فراهم گردد. برای مثال، شعبه ممتاز بانک بی.ان.پی پاریباس نزدیک اپرای پاریس محوطهای بسیار آینده نگرانه دارد که با اسباب و اثاثیه مدرن تجهیز شده و به ابزارهایی تجهیز شده است که خدمات بانکی را به صورتی تعاملی و هوشمند به مشتریها ارائه میکنند.

شعبههای جذاب برای مشتریان

این احتمال کاملاً وجود دارد که در آینده بانکها در فروشگاهها یا مراکز درمانی شعب خود را حفظ کنند و البته آنها صرفاً به تحویل پول نقد نخواهند پرداخت، پاول شاوس، رئیس گروه مشاورهای کاتالیست سی.سی.جی میگوید: «طی 15 سال آینده عملکرد بانکها به شکلی خواهند بود که افراد برای انجام آن دسته از امور به شعب رجوع میکنند که خود بهتنهایی توانایی انجام آن را نداشته باشند. فناوری امکان انجام بسیاری از عملیات بانکی را فراهم کرده است، اما کارهایی مانند گزارش مشکلات و گرفتن وام به حضور در شعبه نیازمند است. البته شعبههایی که طراحی جدید و هوشمند داشته باشند قطعاً برای مشتریها جذابتر خواهند بود»

دستگاههای خودپرداز که چند دههای از وجودشان میگذرد تغییر شکل و کارکرد پیدا خواهند کرد. این بدان معناست که مشتریها خواهند توانست با این دستگاهها میتوانند بلیت هواپیما بخرند، با کارمند بانک صحبت کنند و حتی برای دریافت وام مسکن برگههایی را پر کنند. قطعاً کارایی و حوزه کارکرد دستگاههای خودپرداز گسترش خواهند یافت و بانکها راههایی برای کاراتر کردن دستگاههای خودپرداز پیدا خواهند کرد بهطوریکه بتوان از تعداد شعب و کارمندان بانک کاست.

تغییرات شگرف خودپردازها در آینده

دستگاههای خودپرداز در آسیای شرقی بهسرعت رشد کرده و اکنون خدماتی بسیار گستردهتر از دستگاههای خودپرداز معمول در کشورهای غربی ارائه میکنند. در ژاپن خودپردازها در کنار پرداخت پول نقد به مشتری امکان خرید بلیت هواپیما میدهند و در کره جنوبی بانک شینهان دارای خودپردازهای هوشمندی است که خدمات را بهصورت تعاملی و بااتصال به تلفنهای همراه هوشمند ارائه میکنند. از دید بسیاری از کارشناسان امور بانکی، طی سالهای آینده بر تعداد دستگاههای خودپرداز بهشدت افزوده خواهد شد، اندازه آنها کوچکتر اما تواناییهای آنها بیشتر میشود. همچنین آنها هوشمندتر و خودکارتر خواهند شد. برخی بانکها نظیر بانک آمریکا مدتی است تجهیزات ویدئویی در برخی دستگاههای خودپرداز خود قرار داده است، طوریکه مشتری میتواند از راه دور با کارمند بانک صحبت کند. دیگر بانکها نیز از دستگاههای خودپردازی استفاده میکنند که کارتهای پیشپرداخت صادر میکند یا میتوان از طریق آنها سپردهگذاری کرد و فناوری بیومتریکس یعنی استفاده از اثرانگشت برای تائید هویت نیز بهسرعت در حال گسترش است.

افزایش تراکنشهای پولی با تلفنهای هوشمند

اما چشمگیرترین تحولی که در حال رخ دادن است، امکان پرداخت پول با تلفنهای همراه است که هرروز فراگیرتر نیز میشود. در آینده بخشی بزرگتر از تراکنشها توسط ابزارهای همراه، نظیر تبلت و تلفن همراه با امنیت بالا قابل انجام است. اینگونه خدمات هماکنون نیز از سوی بسیاری از بانکها ارائه میشود، اما هنوز چندان فراگیر نشده و بسیاری از مصرفکنندگان درباره امنیت اطلاعات خود در این تراکنشها اطمینان ندارند. به همین دلیل میزان استفاده از آن کم است. در آینده با پدید آمدن روشهای جدید امنیتی، میزان استفاده از خدمات بانکداری مبتنی بر تلفن همراه بهسرعت افزایش خواهد یافت و از این طریق از هزینه بانکها و مشتریها کاسته خواهد شد. اما یک ابزار دیگر هم بهزودی معرفی خواهد شد. دستگاههای خودپرداز بدون کارت به مشتریها امکان میدهند در عرض چند ثانیه و تنها با پیادهسازی یک اپلیکیشن پول نقد دریافت کنند. به باور متخصصان، درنهایت تلفنهای همراه هوشمند همانطورکه سبب کاهش شدید استفاده از دوربینهای دیجیتال و رهیابها (GPS) شدهاند، در آینده جانشین کارتهای بدهی و حتی دستگاههای خودپرداز خواهند شد. تردیدی وجود ندارد که در آینده هرروز بر امکانات تلفنهای همراه افزوده خواهد شد و اگر مشکل نگرانی مشتریها از امنیت دادههای خود در تراکنشهای بانکی رفع شود، سرعت گسترش استفاده از این ابزار افزایش خواهد یافت. اما تا آن زمان قطعاً دیگر درگاههای پرداخت، همچنان سهمی بزرگ در سبد پرداختهای مشتریها خواهند داشت. بنا به گزارش بانک مرکزی آمریکا، در 10 سال گذشته پرداختهای کارتی بهسرعت در حال رشد بوده است. همچنین پرداختهای آنلاین افزایشیافته است. موضوع امنیت برای مشتریها بسیار مهم است و اگر بانکها و مؤسسات مالی بتوانند این نگرانی را رفع کنند، میزان استفاده از انواع ابزارهای غیر نقد پرداخت افزایش بیشتری پیدا خواهد کرد. بدین شکل طی سالهای آینده در کنار گسترش استفاده از ابزارهای کنونی، بر میزان فراگیری پرداختهای موبایل افزوده خواهد شد و در این میان بانکها از روشهای جدید نظیر تغییر شکل شعبهها و خدمترسانی با ابزارهای پیشرفته برای جذب مشتریهای جدید استفاده خواهند کرد.

منبع: ماهنامه تلفن همراه