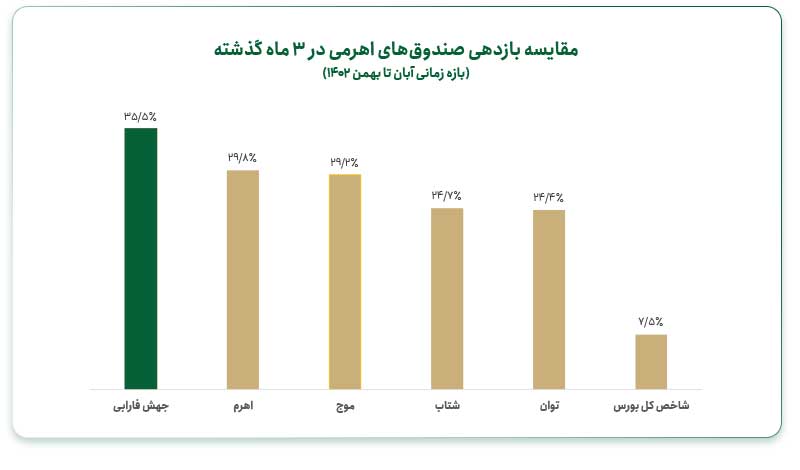

بازدهی ۳۵/۵ درصدی جهش فارابی در ۳ ماه اخیر

صندوقهای اهرمی یکی از ابزارهای نوین سرمایهگذاری در بورس هستند که امکان کسب بازدهی برای هر دو طیف سرمایهگذار ریسکپذیر و ریسکگریز را فراهم میکنند. ساختار صندوق اهرمی با سایر صندوقهای سرمایهگذاری متفاوت است که در این مطلب به بررسی ساختار و ویژگیهای این صندوقها میپردازیم. در انتها نیز یکی از بهترین صندوقهای اهرمی بازار به شما معرفی خواهد شد.

صندوق اهرمی چیست؟

صندوق اهرمی یکی از انواع صندوقهای سرمایهگذاری است که با بهرهگیری از مکانیزم اهرم مالی، امکان کسب بازدهی مضاعف نسبت به بازار را فراهم میکند. یکی از بهترین و پربازدهترین صندوقها در ۳ ماه گذشته صندوق اهرمی جهش فارابی بوده که موفق به کسب بازددهی ۳۵/۵ درصدی شده است. این صندوق دارای دو نوع واحد سرمایهگذاری بوده که به واحدهای عادی و ممتاز معروف هستند.

واحدهای عادی مختص سرمایهگذاران ریسکگریز است که بازدهی ثابت و مشخصی را برای آنها به همراه دارد.(مثلا واحدهای عادی صندوق جهش فارابی بازدهی بین 27 تا 35 روزشمار دارند) در حقیقت، سود واحدهای عادی معمولا بیشتر از نرخ بهره بانکی تعیین شده و به صورت روزشمار محاسبه میشود. در طرف مقابل، واحدهای ممتاز مناسب سرمایهگذاران ریسکپذیر است تا با استفاده از اهرم، پتانسیل کسب بازدهی بیشتر را افزایش دهند. شاید این سوال برایتان پیش بیاید که مکانیزم اهرم چیست و در صندوق اهرمی چگونه عمل میکند؟

مکانیزم اهرم

اهرم در بازارهای مالی به ابزاری گفته میشود که امکان کسب سود از سرمایه قرض گرفته شده مثل وام یا اعتبار را فراهم میسازد. مکانیزم اهرم در صندوقهای اهرمی به این صورت عمل میکند که واحدهای عادی اعتبار لازم جهت استفاده از اهرم را برای دارندگان ممتاز تامین میکنند. در حقیقت، دارندگان واحدهای عادی به صورت وامدهنده عمل میکنند و دارندگان واحدهای ممتاز تحت هر شرایطی بازدهی دارندگان واحدهای عادی را تضمین میکنند. در ادامه با بررسی یک صندوق اهرمی و مشخصات آن آشنا خواهید شد.

صندوق اهرمی جهش فارابی

صندوق اهرمی جهش فارابی یکی از جدیدترین صندوقهای اهرمی بازار سرمایه است که به بررسی وضعیت آن خواهیم پرداخت. اولین معیاری که معاملهگران و سرمایهگذاران در صندوق اهرمی بهتر است در نظر بگیرند، نسبت اهرمی است. هر صندوق اهرمی دارای سه نوع ضریب اهرمی کلاسیک و بالقوه بوده و هر یک از آنها میتوانند اثر خاص خود را روی بازدهی صندوق داشته باشند.

ضریب اهرمی کلاسیک(ساده): ۲/۰۵

ضریب اهرمی بالقوه: ۱/۹۵

ضرایب فوق نشان دهنده ضریب اهرم در حالتهای متفاوت هستند. ضریب اهرمی کلاسیک از تقسیم خالص ارزش کل داراییها بر ارزش واحدهای ممتاز حاصل شده و میتواند معیار خوبی جهت بررسی و مقایسه صندوقها باشد. در این بین ضریب اهرمی بالقوه از اهمیت بالایی برخوردار است، زیرا از تقسیم خالص ارزش کل داراییها بر میزان سهام صندوق حاصل شده و میتواند پتانسیل اهرم در آینده را نشان دهد.

هر چه نسبت اهرمی بالاتر باشد، نوسانات قیمتی و بازدهی صندوق نیز بالاتر میرود. البته باید توجه داشت که بالا بودن ضریب اهرمی میتواند ریسک افت قیمت را در روندهای نزولی افزایش دهد، اما مدیریت صندوق نقش مهمی در حفظ ارزش واحدهای صندوق در روندهای نزولی دارد.

نسبت قیمت به خالص ارزش داراییها (P/NAV)

نسبت P/NAV یکی از مهمترین مولفهها برای ارزندگی سهام یک شرکت و صندوق سرمایهگذاری است. هر چه عدد یا درصد این نسبت پایینتر باشد ارزندگی دارایی نیز بیشتر است. در حقیقت، نسبت P/NAV در صندوقهای سرمایهگذاری میتواند نشاندهنده حباب قیمتی در آنها نیز باشد. اگر نسبت P/NAV برابر با عدد یک باشد، صندوق در ارزش واقعی خود قرار دارد. در صورتی که نسبت P/NAV بالاتر از عدد یک باشد، نشان از بالاتر بودن ارزش فعلی صندوق نسبت به ارزش واقعی خود است. در نهایت، اگر نسبت P/NAV پایینتر از عدد یک باشد، نشان از ارزندگی صندوق دارد و قیمت صندوق زیر ارزش واقعی خود معامله میشود.

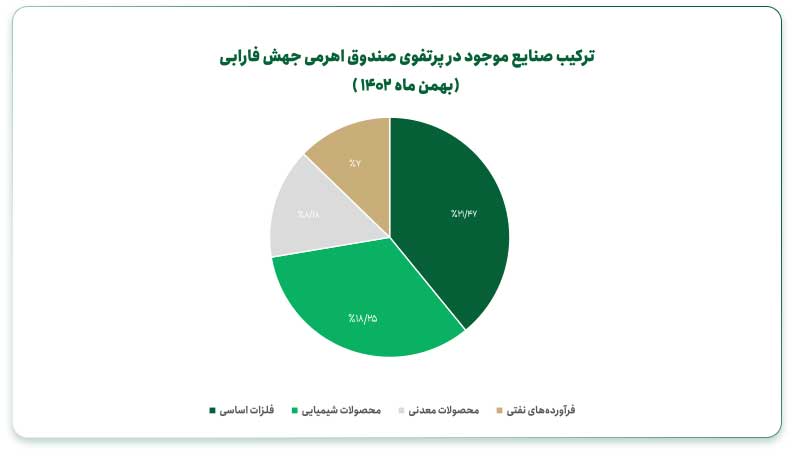

ترکیب صنایع موجود در سبد دارایی صندوق اهرمی جهش

ترکیب صنایع نقش بسیار مهمی در میزان همبستگی و انحراف معیار صندوق از کلاسهای دارایی دارد. در نمودار زیر میتوانید ترکیب صنایع موجود در صندوق جهش را مشاهده کنید:

همانطور که مشاهده میکنید بیش از ۵۰ درصد از کل دارایی صندوق اهرمی جهش به صنایع صادراتمحور یا به اصطلاح دلاری اختصاص داده شده است. با توجه به اینکه شرکتهای صادرات محور محصولات خود را بر اساس نرخ دلار و قیمت جهانی کالاها به فروش میرسانند، درآمد آنها بر اساس قیمت دلار حاصل میشود. بنابراین، صندوق اهرمی جهش فارابی با دلار همبستگی تقریبا زیادی داشته و پتانسیل رشد همراه با دلار، در کنار بهرهگیری از مکانیزم اهرم را دارد. در نمودار زیر میتوانید بازدهی صندوق جهش فارابی را در مقایسه با سایر صندوقهای اهرمی مشاهده کنید:

همانطور که مشاهده کردید صندوق «جهش» با توجه به مدیریت دارایی فعال و حرفهای، در کنار نقدشوندگی مناسب بالاترین بازدهی را در ۳ ماه گذشته کسب کرده و یکی از بهترین گزینههای سرمایهگذاری برای میانمدت و بلندمدت است. شما میتوانید با جست و جوی نماد «جهش» در سامانه معاملاتی کارگزاری خود طی روزهای کاری شنبه تا چهارشنبه (ساعت ۹ الی ۱۵) در این صندوق سرمایهگذاری کنید.